▍来源:器械之家

3月17日,深交所官网披露,汕头市超声仪器研究所股份有限公司(以下简称“汕头超声”)上市审核委员会审议会成功过会,保荐机构中国银河证券。 此前,汕头超声首次公开发行并在创业板上市申请于6月15日获得受理,发行股份数量不低于4045.34万股。

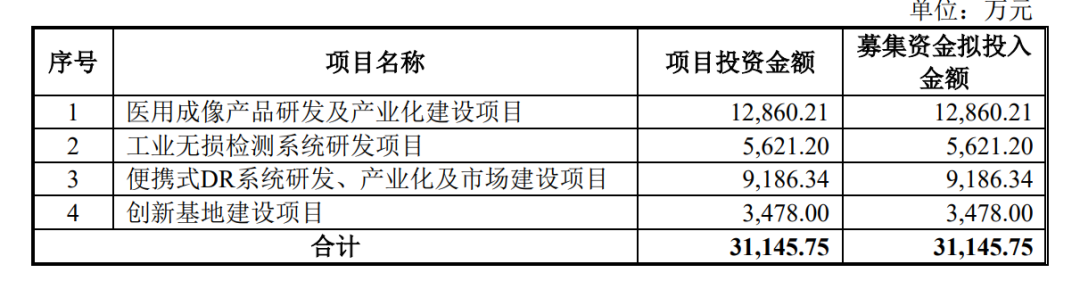

据了解,汕头超声成立于1982年,在医用超声领域创造了多个“国内第一”开启了我国超声诊断设备国产化的道路,一度被成为中国超声“鼻祖”。此次IPO,公司计划募集资金3.11亿元,募集资金将用于医用成像产品研发及产业化建设项目、工业无损检测系统研发项目、便携式DR系统研发、产业化及市场建设项目和创新基地建设项目。

汕头超声其设立于1982年,前身为超声研究所,最早可以追溯到1957年成立的汕头无线电厂。是国内唯一一家同时从事医用超声影像设备和工业超声无损检测设备研发、生产和销售的企业;在医用超声领域,其创造了多个“中国第一”,一度被称为中国超声“鼻祖”;目前主要产品涵盖了医用超声设备、工业超声设备、X射线等领域。

改革开放初期,大量外资企业蜂拥而入,国内尚在萌芽状态的医械领域瞬间遭到了降维打击。1978年汕头超声电子仪器厂原厂办研究所改为独立单位。在汕头超声电子仪器厂担任一名无线修理工的姚锦钟参与创建汕头超声仪器研究所(后称“汕超所”),并任所长,承接了实现超声国产替代的重任。

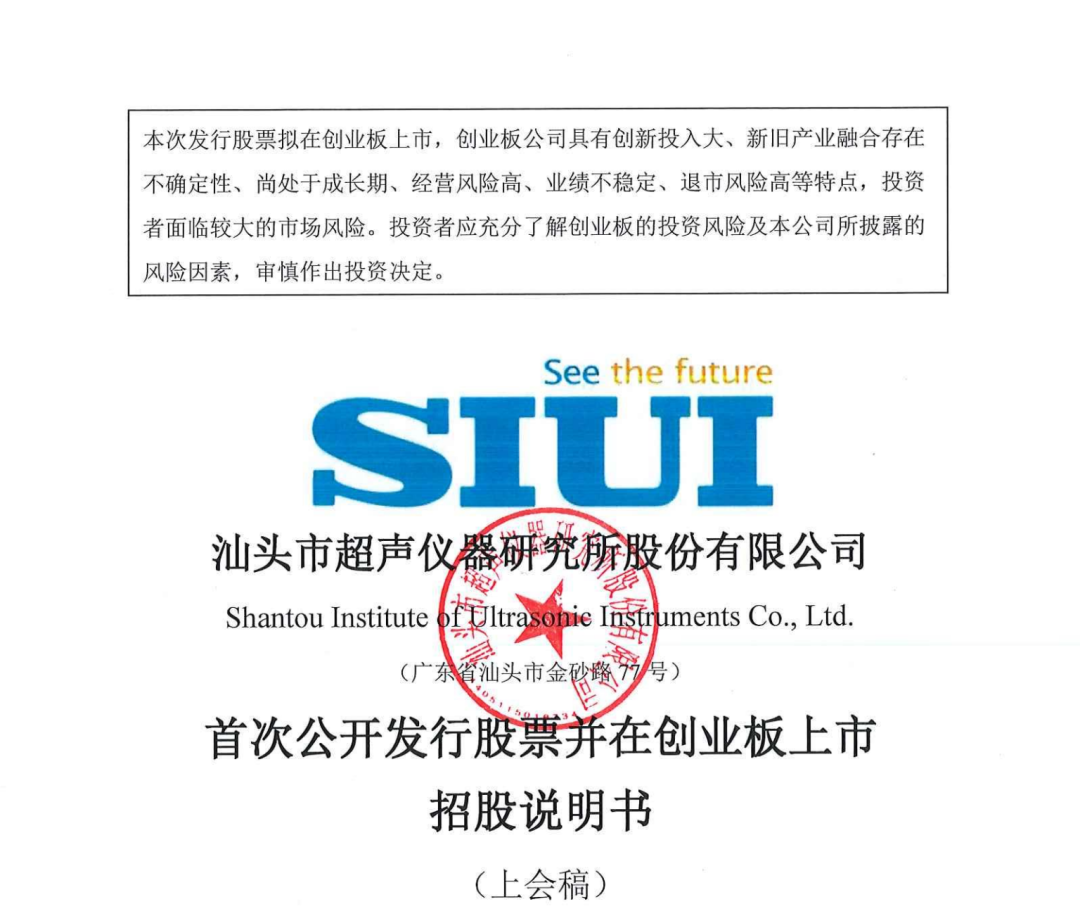

据了解,姚锦钟毕业于汕头职工业余大学机械制造专业,从1962年起先后主持研制成功CTS-14型十通道超声波探伤仪等十九种超声检测设备。在他的带领下,1983年一台名为CTS-18型的B型超声诊断系统横空出世,开启了我国超声诊断设备国产化的道路。

因此,姚锦钟也被称为“中国超声之父”,在其领导下,汕头超声在1988年就实现了企业成本的完全自给,并使一个全部家当只有300多万元的科研机构,跃升为资产总额达1.7亿元的工业巨擘,成为中国医械科技的先驱。

1997年,汕头超声收购美国ATL公司彩超技术及生产线,率先生产彩超,消化、吸收,随后推出自己的创新产品,并在2003年成功研制全数字B超,开始全面替代进口产品。有意思的是,姚锦钟2002年从汕头超声退休后,还主导创立了开立医疗的前身深圳开立有限公司,继续从事彩超的研发和生产。

2007 年,汕头超市确立了以“立足超声诊断,不断拓展医疗诊断器械新领域”的发展方向,进入X射线成像领域,自主研发出免防护和应急救援专用DR设备,不断拓宽公司产品线。2008年,汕头超声成功研制了实时三维(4D)容积探头,填补国内空白,在我国超声领域居功至伟。

2010年,公司就已开始研究便携DR,随后还推率先出系列的心脏应用彩超,智能超声等,进一步丰富医用超声产品线。此外,近几年汕头超声还研发了手术机器人系统软件集成使用的实时超声成像,实现了微创手术机器人的术前确认、术中规划和实时监控,使外科手术更快速、更精确、更安全。

经过多年发展,目前已掌握了从脏器结构性成像到脏器运动分析、弹性成像等功能性成像技术,建立了从图像处理算法、图像分析软件、探头核心部件到整机设计开发的完整的核心技术自主知识产权体系,形成了从全身应用彩超设备、临床专科应用彩超设备、便携式彩超设备、掌上式无线彩超到人工智能云平台解决方案的全系列产品类型。

尽管首发上会,汕头超声仪符合发行条件、上市条件和信息披露要求,但上市委会议现场问询也提及了关于公司业绩波动、经销商管理及股东持股规范三大问题。

根据申报材料,报告期内汕头超声营业收入分别为 33,615.32 万元、32,181.61 万元、 28,408.03 万元、13,317.27 万元。2022 年发行人营业收入为 33,618.31 万元(经审阅),较上年同期增加 18.34%,收入增 长主要来源于境外客户。

请公司说明报告期内营业收入下滑的原因;说明 2022 年外销收入增长的原因及合理性;结合销售策 略、在手订单等情况,说明汕头超声业务是否具备成长性。同 时,请保荐人发表明确意见。

根据材料,报告期内汕头超声申报经销模式营业收入占比分别为 92.72%、93.83%、91.20%、79.21%, 其中,与前员工、近亲属等存在特殊关系经销商的交易金额 占当期营业收入的比例分别为 12.33%、14.22%、16.51%、 11.76%。

请汕头超声说明与经销商是否存在关联关系或利益 输送行为;说明获取业务的方式是否合法合规;说明发行人有关防范商业贿赂、规范招投标等方面的内部控制 制度是否健全有效。同时,请保荐人发表明确意见。

根据汕头超声申报材料,2020 年 9 月至 2021 年 2 月,公司控股股东超声资管实施股权代持实名制,解除隐名股东与显名股东之间的股权代持关系。2021 年,超声资管对发行人改制无偿量化的技术管理股进行整改, 并支付补偿对价。

请汕头超声说明控股股东股权代持实名制是否存在争议和纠纷,是否可能影响发行人的控制权认定;请结合技术管理股的分配情况,说明由超声资管直接承担全部技术管理股的对价,是否存在争议和纠纷。同时,请保荐人发表明确意见。

据了解,汕头超声此次发行股份数量不低于4045.34万股,预计融资金额3.11亿元,募集资金用于医用成像产品研发及产业化建设项目、工业无损检测系统研发项目、便携式DR系统研发、产业化及市场建设项目、创新基地建设项目,保荐机构为银河证券。

作为国内的领先企业,其产品已覆盖全国 1.5 万多家医院,在国产厂商中,2021 年公司超声影像设备的国内市场销量排名前三。在海外市场,公司产品远销包括欧美、日韩、俄罗斯、巴西、墨西哥、土耳其、印度等 100 多个国家和地区。

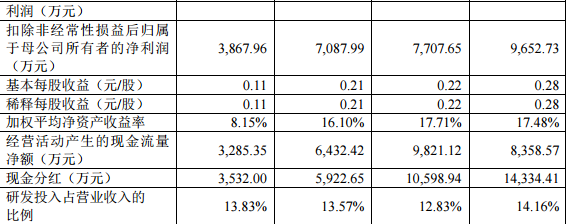

据招股书显示,2019-2021年及2022年上半年的报告期内,汕头超声分别实现营业收入3.36亿元、3.22亿元、2.84亿元和1.33亿元,分别实现净利润1.01亿元、8006.17万元、7592.08万元和4078.72万元。

报告期内,汕头超声研发费用分别为4760.75万元、4128.01万元、3855.92万元及1842.38万元,占营业收入比例分别为14.16%、12.83%、13.57%及13.83%。

其中2021 年公司经营业绩有所下降,主要是由于2020年开始的疫情影响,以及疫情影响下市场变化与公司之前坚持的经营战略产生了暂时性差异。公司表示,长期来看,推动国家分级诊疗政策的落地实施,基层医疗的建设势在必行,其在基层医疗方面的传统销售优势不会由于暂时性的政策调整而丧失。

2022 年公司业绩回暖,全年实现营业收入 33,618.31 万元,较上年同期增长 18.34%,扣非后归母净利润 12.176.93 万元,较上年同期增长 71.80%,业绩实现了较大幅度增长。

04

随着销售策略重点的调整,汕头超声在坚持基层医疗传统销售优势的同时,持续开拓多重市场,一方面取得了军队集采招标项目,同时进一步开拓了中高端彩超、乳腺超声以及超声成像引导的微创手术解决方案的市场销售。

汕头超声方面曾对记者透露,2022年,公司中高端彩超、全容积乳腺机、手术机器人配套超声产品等的销售收入较2021年分别增长约13%、70%和220%。

近年来,汕头超声在开发通用型彩超设备的同时,也致力于专科超声设备的研发生产。当前,医学影像诊断设备朝着功能化、便携化、专科专用化、多模态融合等方向发展。专科超声设备市场涉及妇产、肝脏、心脏等领域,部分国产头部厂家已相继推出了系列产品。迈瑞医疗(300760.SZ)曾在2022年对外披露称,将加大对下一代专业妇产超声、专业心脏超声等其他临床应用领域的超声研发投入。

未来,公司将依托国家产业政策的支持,以本次新股发行上市为发展契机,进一步夯实技术研发、设备产业化和市场销售能力。通过发展多模态医学成像诊断设备、专科超声诊疗设备、免防护便携式 DR 设备、自动化无损检测设备和多模态无损检测设备等系列产品,进一步丰富公司的产品线。并将通过技术开拓和并购整合,从深度和广度上逐步拓展产品组合,从产品研发、制造、销售和服务等多角度创造国际竞争新优势。

现如今,汕头超声正面临转型的分叉口,此次IPO过会后,这家老牌超声企业又将如何继续发展,我们将持续关注。

- END -