跳至内容

图| 拍信创意

国产影像龙头们都渴望掀翻GPS的天花板,联影似乎是最接近的那个。上市十月有余,联影的成绩单来了。

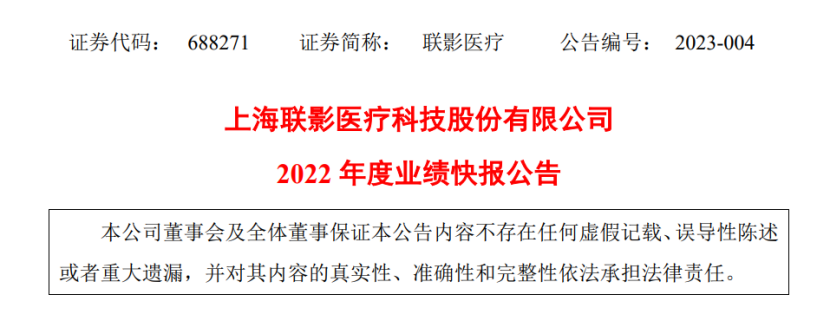

2月27日晚间,联影医疗发布上市后首份年度业绩快报。

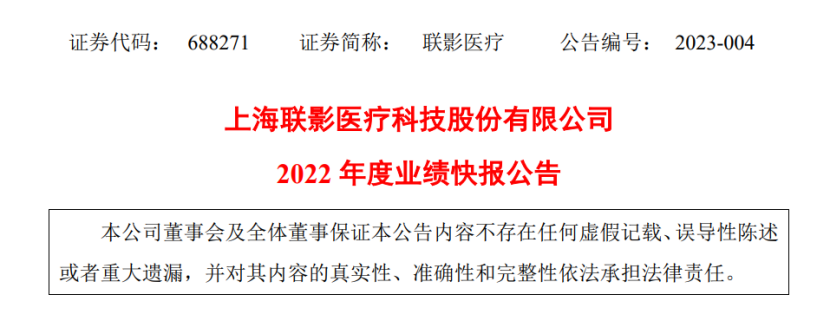

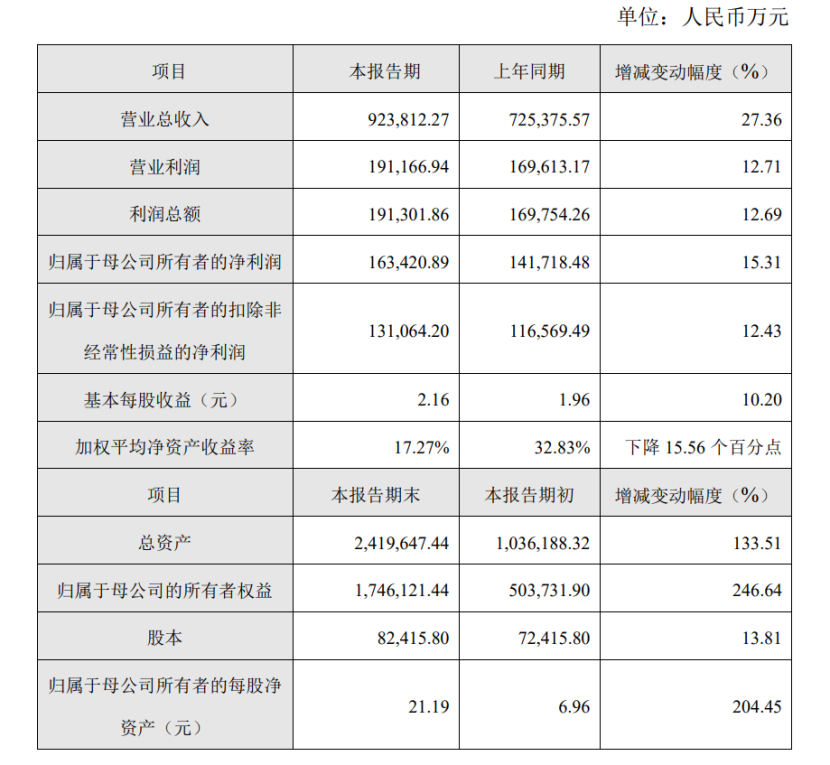

《公告》显示,联影医疗2022年度实现营业总收入92.38亿元,同比增长27.36%;实现归属于母公司所有者的净利润16.34亿元,同比增长15.31%。

对于影响经营业绩的主要因素,联影指出,报告期内,公司不断加大对新产品、新技术的研发投入,向市场推出多款创新型产品。国内市场方面,通过加强供应链管理和销售管理,推动业务稳健增长;在海外市场,业绩也取得了显著突破。

2022年末,公司总资产241.96亿元,同比增长133.51%,主要系公司首次公开发行股票募集资金到位。

纵向来看,近几年联影的年营收快速增长到近百亿规模。2019年至2021年,公司营收分别为29.79亿元、57.61亿元和72.54亿元,复合增长率达56.03%;净利润分别为-4805万元、9.37亿元、14亿元;扣非后净利分别为-2.55亿元、8.78亿元、11.66亿元。

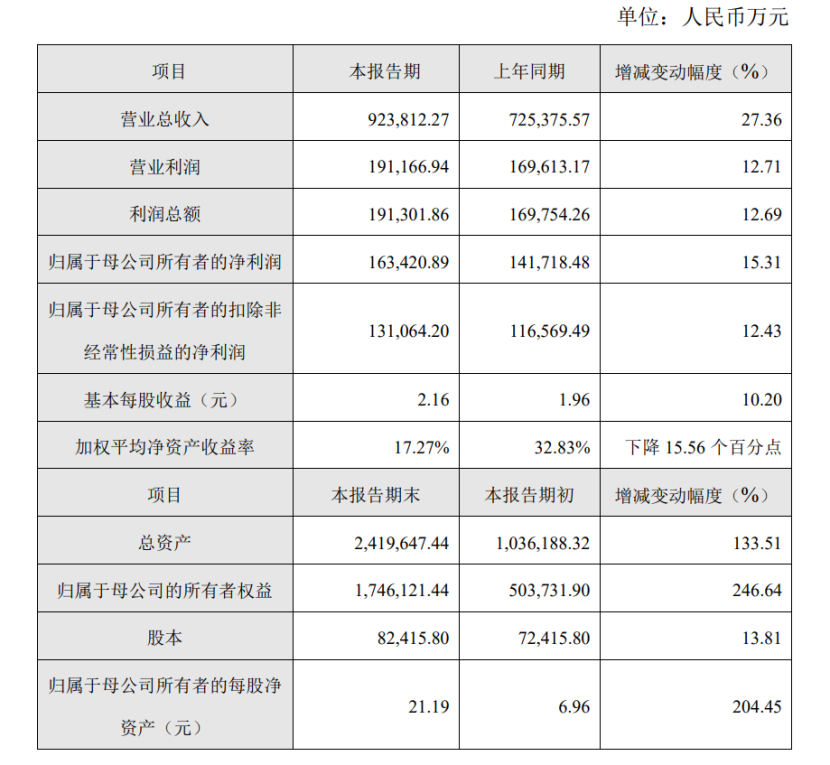

去年8月,联影医疗正式登陆上交所科创板,发行价格为109.88元/股,市盈率77.69倍,远超平均静态市盈率,上市当天市值一度达到1500亿元,超出业界预期。此次募集资金总额为109.88亿元,也创下了年内科创板IPO最高融资纪录。

对于联影而言,随着企业规模的不断扩大,若想实现未来的强势增长,此刻的规划和布局尤为关键。

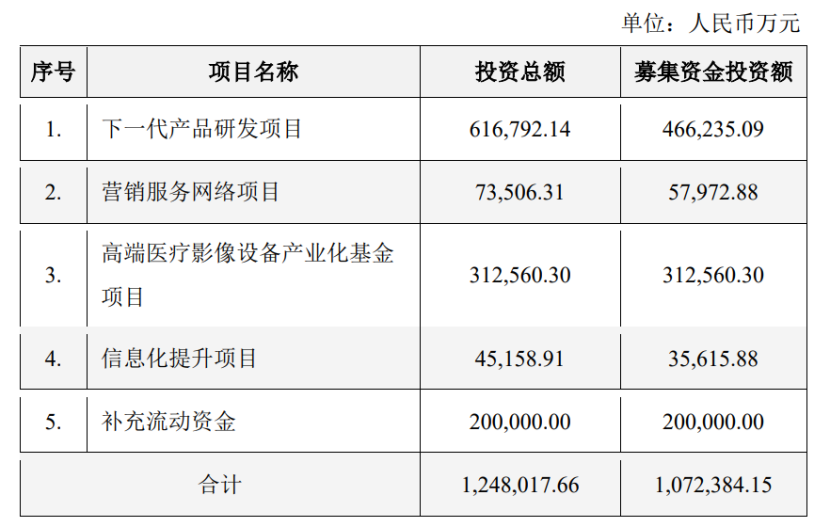

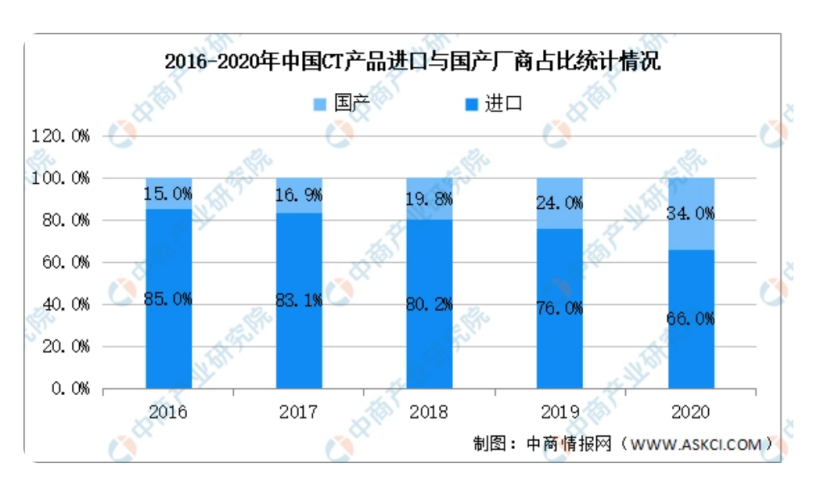

目前,高端影像市场由GPS三大巨头掌控,市场占比超过70%,国产厂商在核心零部件方面存在“卡脖子”问题。新品研发、高端影像产业化、核心零部件攻关,也成为联影的关注重点。

截至目前,联影的球管、高压发生器等部分核心零部件仍需进口,但相关研发也在持续进行中。去年11月的业绩说明会上,联影披露,目前中低端高压发生器已应用于公司XR和CT产品中,并完成了注册,量产的数量在持续提升。高端的高压发生器科研样机进展顺利。高端球管的研发样管也通过了设计和验收,量产还需要一定的时间。

联影此前表示,后期将持续关注产业链纵向发展,特别是上游的机会,也将进一步关注具有技术含量的企业和对公司产业链发展有很重要意义的企业。从业务扩张角度看,具有业务增长潜力和有技术含量的公司,也将是联影潜在的并购目标。

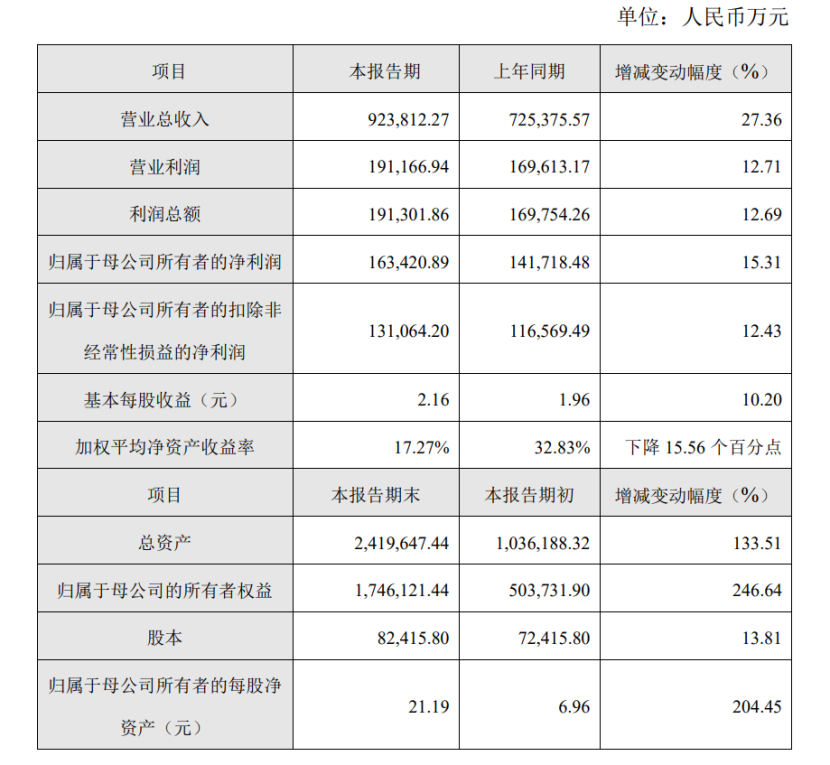

根据《上海联影医疗科技股份有限公司关于调整募集资金投资项目拟投入募集资金金额的公告》,披露的募集资金投资项目及募集资金使用计划如下:

其中,“下一代产品研发项目”主要基于现有核心技术和产品,推进各产品线的升级研发及重要核心部件研发、整体技术研发平台的升级和优化等。

截至目前,现有产品技术的迭代升级与新产品新技术的开发按照预计进度有序推进,整体技术研发平台的开发推动与产品管线相匹配。联影称,随着上述项目逐步落地,企业第二代产品将在参数性能、核心技术、平台化、国际化等层面得到进一步提升,核心技术自主可控能力将进一步加强。

“高端医疗影像设备产业化基金项目”具体包括:(1)新建高端智能制造工厂,购置和安装必要的产线生产设备、自动化升级设备、自动控制设备、立体仓库和物流设备以及搭建厂区智能化系统,建成后主要用于生产高端XR、CT、PET/CT、MR和PET/MR等系列产品;(2)新建生产研发楼;(3)新建配套综合楼以及其他配套设施。

目前生产研发楼已完成第一层土方开挖,正在进行第一道支撑施工。高端智能制造工厂及综合配套楼也已于2022年12月初正式开工,目前正在进行试桩施工。本项目建成后将用于生产高端XR、CT、PET/CT、MR和PET/MR等系列产品,其中XR和CT产品可用于新冠疫情的疾病诊断,各项目建设均在进行中。

海外市场方面,对标迈瑞、微创等国内头部器械企业,联影的推广进展仍处于初期阶段,但也成为企业发展的重点之一。公司三季报显示,2022年前三季度,联影海外业务同比增长近150%,收入占比由去年同期的6.3%提升至12.6%。截至去年9月,有39款产品获CE认证,38款产品FDA拿证,部分产品在海外高端医院有所突破。

国产影像赛道拥挤,谁能率先领跑?

全球医学影像市场长期由GPS三大跨国医械巨头掌控。而国产设备厂商游走在行业龙头的身侧,也渐渐成长起来,并寻求进阶机会。

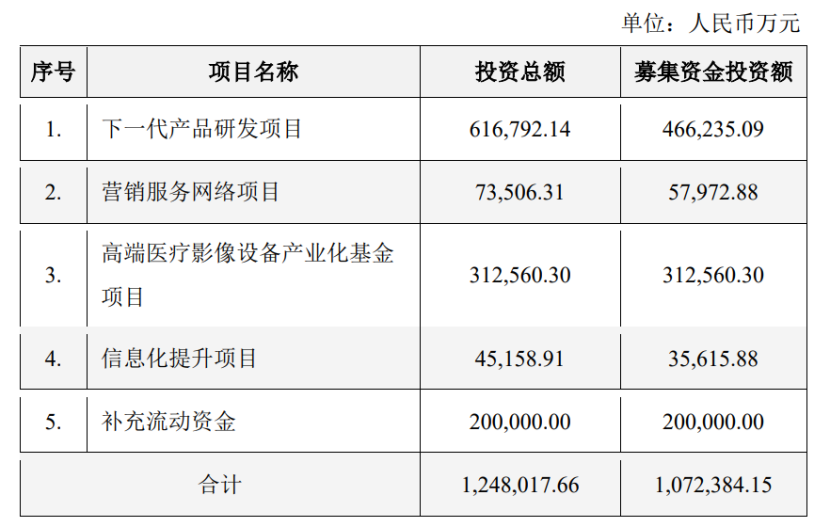

据灼识咨询数据,2020年我国医学影像设备市场规模已超过500亿元,该市场自2015年至2020年的复合增长率达12.4%。整体来看,和诸多医疗器械赛道一样,影像市场的国产替代趋势明显。不过,国产厂商的主要领地仍在中低端区间。

一方面,医院采购进口设备的审批制度不断严格。国家层面鼓励医疗机构采购国产设备,各地也纷纷出台进口限制令,规定在国产设备能够满足需求的前提下,尽量采购国产设备。

例如,安徽省财政厅、省卫健委、省医保局联合发布《关于规范公立医疗机构政府采购进口产品有关事项的通知》,明确提出,公立医疗机构使用财政预算资金以及事业收入、经营性收入和其他收入等“自有资金”开展采购活动的,应当严格执行政府采购关于进口审核的有关规定。未经批准,禁止采购进口产品。

此外,在影像市场中,基层采购需求正日益受到关注。由于高端影像设备成本较高,且折旧周期长,在一线城市、三级医院市场需求逐渐被满足后,企业的盈利增速也将放缓。而在分级诊疗模式下,基层医疗机构的设备采购需求却不断释放出来。

随着县医院升三级等政策的不断落地,县域的采购需求不再只围着低端设备打转,中高端市场被进一步打开,这也成为国产厂商的新机遇。

- END -

医疗器械品类众多,可分为高值医用耗材、低值医用耗材、医疗设备、 IVD(体外诊断)四大类。根据使用场景和功能不同,高值医用耗材细分为骨科植入、血管介入、神经外科、眼科、电生理与起搏器等等。根据技术原理和功能差异,医疗设备可分为诊断设备(影像诊断如 DR、彩超、磁共振)、治疗设备 (各类手术器械、放射治疗机械)等;医疗器械细分领域虽差异巨大,但是每一个环节都需要其参与,医疗器械的制备涵盖高分子材料、电子、模具注塑、机械、生命科学等。欢迎加入艾邦医疗器械产业交流群探讨: