口腔清洁护理用品是用来保持口腔清洁、预防口腔疾病、维护口腔健康的日用产品,与人们的生活息息相关,品类多种多样,最主要的用品为牙膏、牙刷、漱口水,其他口腔清洁护理用品还包括电动牙刷、冲牙器、牙线、口腔喷雾等产品。

口腔健康是身体健康的重要体现,维护口腔健康是防控全身性疾病的重要途径。世界卫生组织将口腔健康列为人体健康的十大标准之一,口腔健康的标准是“牙齿清洁、无龋洞、无痛感,牙龈颜色正常、无出血现象”。

根据原国家卫生计生委于2017 年发布的《第四次全国口腔健康流行病学调查报告》显示:牙周病和龋病是最常见的口腔疾病,我国35-44 岁居民中口腔内牙石检出率为96.7%、牙龈出血检出率为87.4%,5 岁儿童乳牙龋患率为70.9%。口腔疾病作为影响人们身心健康的常见病、多发病,它不仅影响口腔的咀嚼、发音等生理功能,还与脑卒中、心脏病、糖尿病、消化系统疾病等全身系统疾病密切相关。

口腔疾病是可以预防、控制和治疗的,良好的口腔卫生习惯与定期口腔专业保健相结合可维护口腔健康,从而促进身体健康。口腔清洁护理的意义不仅在于保持清洁,也是人们追求口腔健康和美丽的重要体现。近年来,随着人们对口腔健康意识和口腔美丽需求的不断提升,口腔清洁护理用品行业将保持持续良性、稳步健康的发展态势。

在产品消费结构上,牙膏、牙刷是口腔清洁护理市场的主要品类。2021年,牙膏占我国口腔清洁护理用品行业市场规模的比重为59.72%,牙刷(含电动牙刷)占我国口腔清洁护理用品行业市场规模的比重为33.87%,漱口水/漱口液、牙线等细分品类占我国口腔清洁护理用品行业市场规模的比重为4.80%和1.06%。

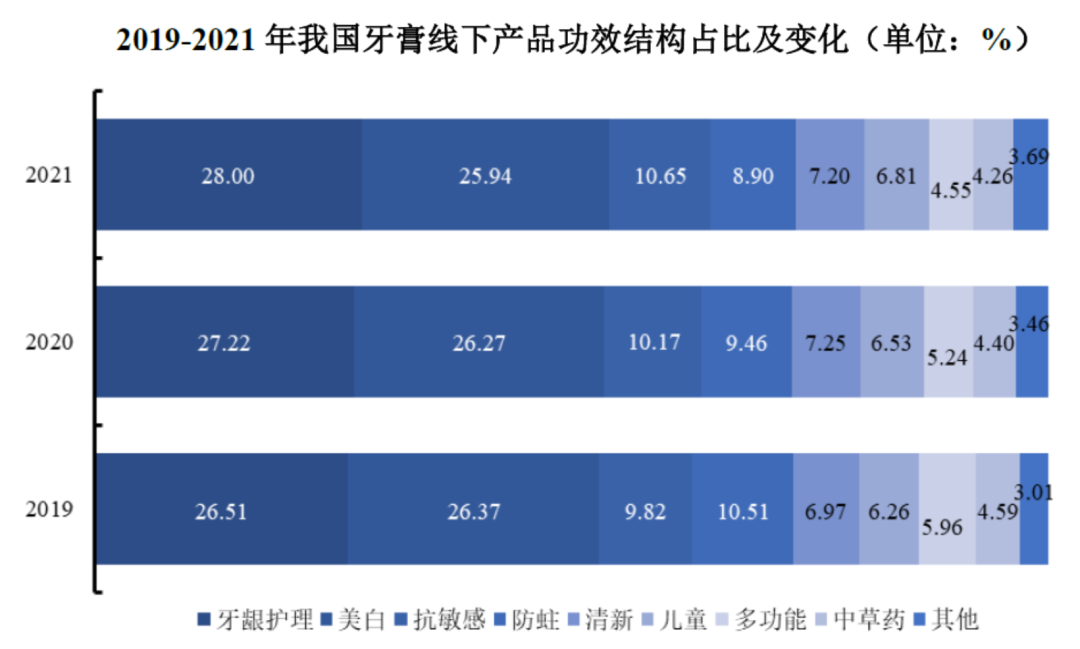

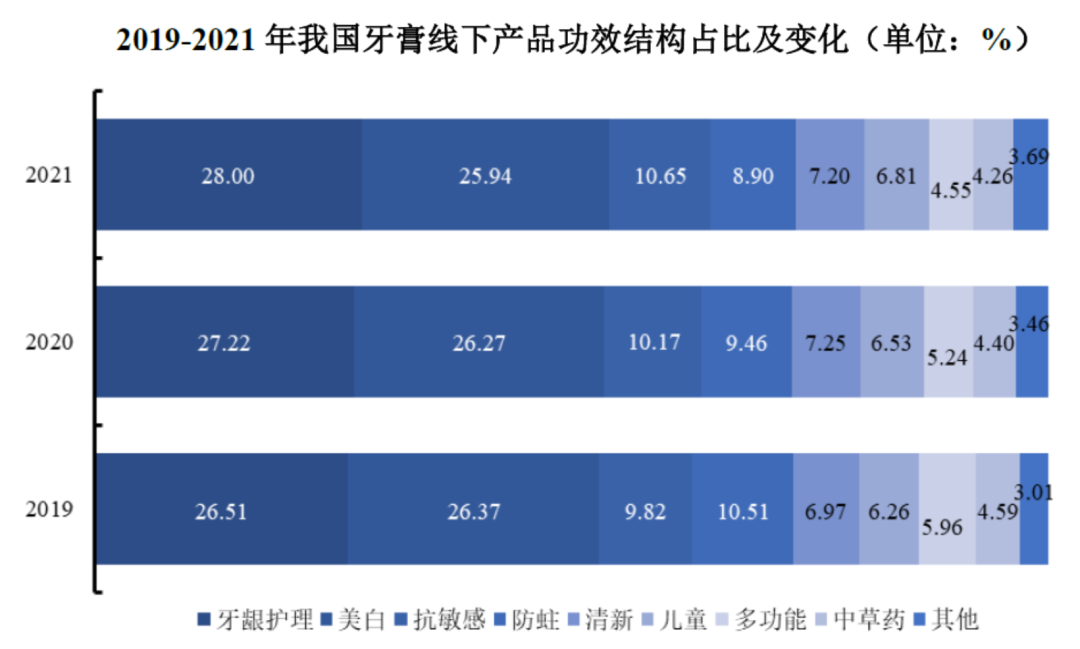

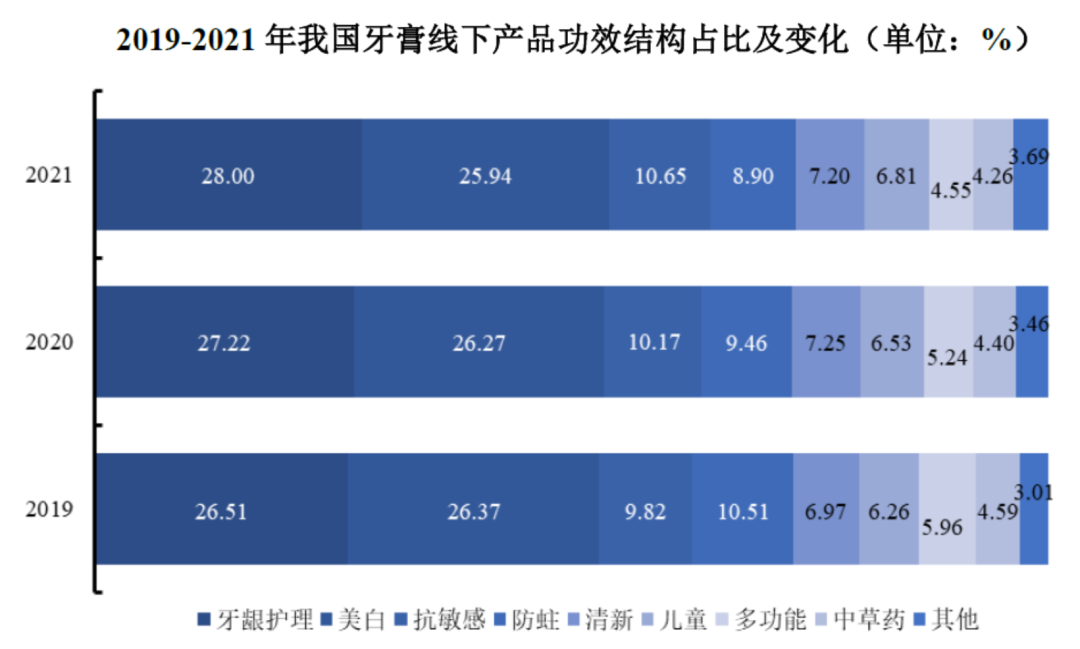

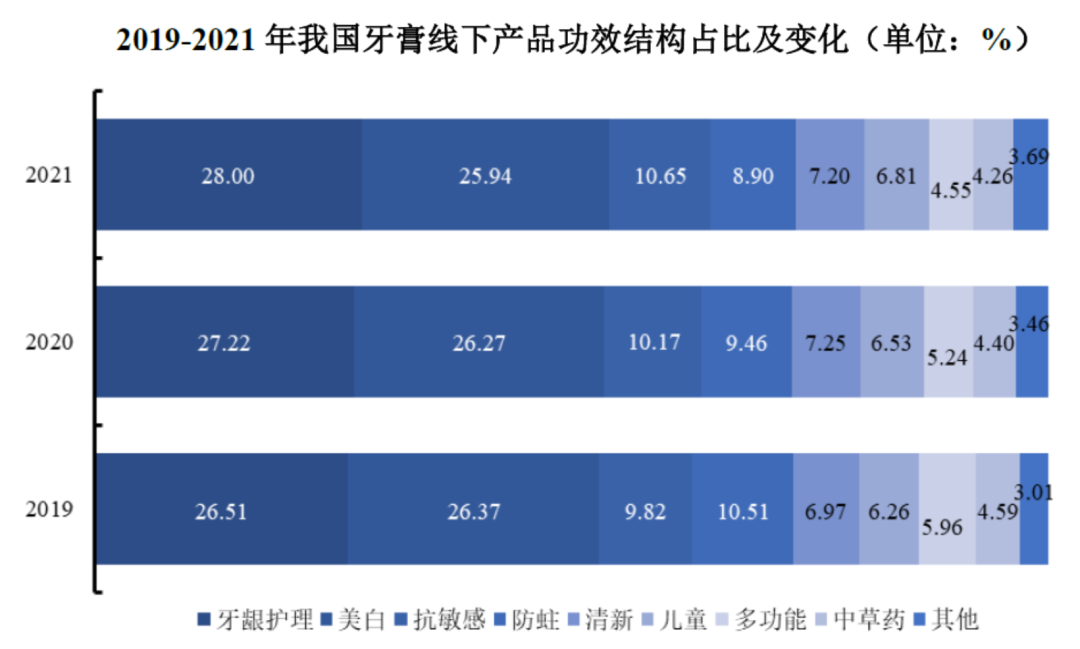

在产品功效上,牙龈护理、美白和抗敏感类牙膏仍是消费者购买的主要品类,2021 年线下市场份额占比分别为28.00%、25.94%和10.65%,其他功效品类中儿童牙膏增长明显,占比提升到6.81%。2019 年至2021 年间,美白类牙膏市场份额持续萎缩,牙龈护理、抗敏感和儿童等强功效、高溢价的功能品类持续提升。

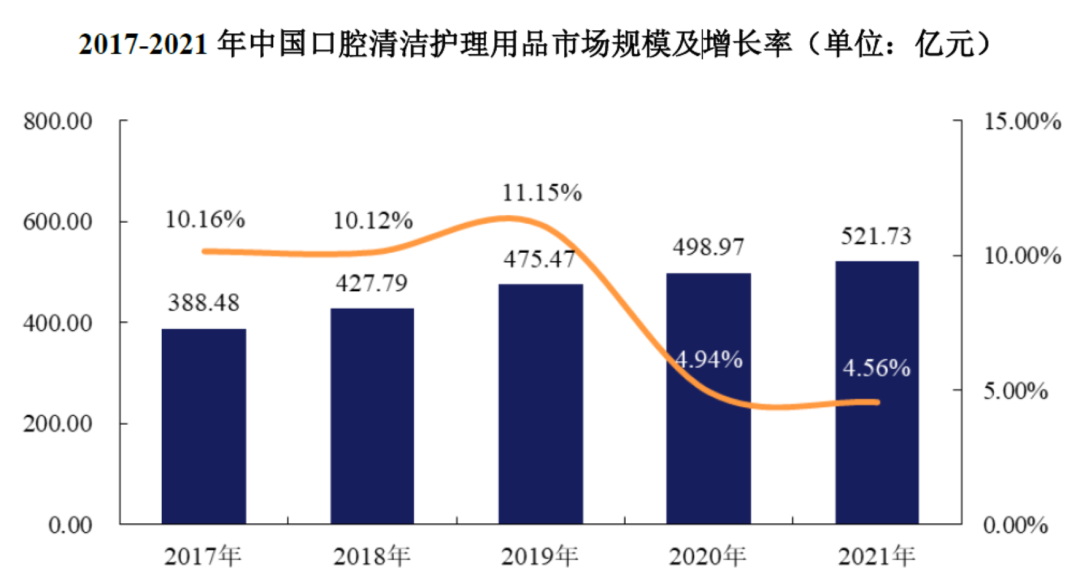

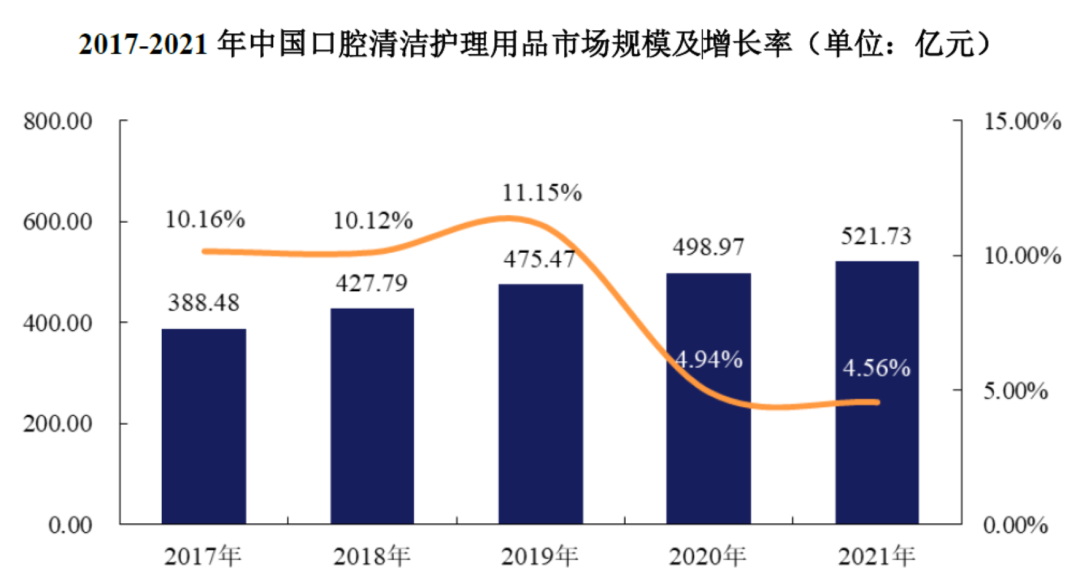

近年来我国经济的快速发展,国民人均收入水平不断提升,国民整体对口腔健康及美丽重要性的意识提升和消费升级的推动,国民在口腔清洁护理领域的人均投入不断增长,拥有庞大消费群体的中国口腔清洁护理市场呈现出巨大的增长潜力。从我国口腔清洁护理用品行业市场规模来看,2017-2021 年我国口腔清洁护理用品行业市场规模呈逐年上升趋势,年均复合增长率为7.65%。2021 年我国口腔清洁护理用品行业市场规模为521.73 亿元,较2020 年同比增长4.56%。

口腔清洁护理用品行业属于充分竞争行业,现阶段而言,国内口腔清洁护理用品市场格局呈现出以下特征:

口腔清洁护理用品受众广泛,其品牌价值及渠道价值是行业企业快速发展的核心,而口腔清洁护理用品直接应用于消费者口腔,其产品品质及功能受到消费者的高度关注。因此,品牌、产品和渠道等综合竞争成为市场竞争的主流。口腔清洁护理用品企业需要通过广泛多样、立体系统的品牌整合传播推广,良好的产品品质和快速的产品开发与升级迭代,以及精细化、高效的渠道运营方能赢得消费者的青睐。

随着国内消费理念逐步成熟,“国货国潮”不断兴起,国产口腔清洁护理用品企业加大了品牌策划、技术研发及市场营销的相关投入,并依靠灵活的供应链管理和高性价比优势迅速抢占了市场,逐步成为市场竞争的主导方。

由于企业广泛采用多品牌、多品类、多品种的竞争策略,使得口腔清洁护理用品行业市场不断细分,各竞争品牌在不同档次、不同功效、不同规格和不同价位上均有同质化的产品推出,带动了产品竞争向各个层面不断延伸。

随着移动互联网的迅速发展,网购消费群体不断扩大,日化品渠道碎片化进一步加剧,兴趣电商、社区团购、B2B 和O2O 等新兴渠道迅速崛起,日化产品成为在新兴渠道发展速度最快的品类之一。由于新兴渠道销售产品购物便利性更强,同时,供应链成本优化带来的价格优势促使网络销售产品成交量进一步放大,在新兴渠道的冲击下,传统销售渠道市场份额增速逐步放缓。

Tip:我们建立了 高禾·投资研究交流群,会分享干货资料,也会定期、不定期做直播分享、会议活动、项目路演和培训课程等,希望给大家带来专业干货学习分享。欢迎粉丝小伙伴扫码加入,实时互动交流。

云南白药集团股份有限公司成立于1993 年,注册资本179,686.2549 万元,是我国知名中成药生产企业,于2005 年推出云南白药牙膏。

好来化工(中山)有限公司成立于1995 年,注册资本2,500 万美元,为外资投资企业, 主要从事口腔清洁护理用品的生产和销售, 主要产品为“DARLIE”牌牙膏、牙刷及漱口水等口腔清洁护理用品。

宝洁(英文名称:Procter & Gamble)是一家美国日用消费品公司。旗下主打防蛀功能的口腔清洁护理品牌“佳洁士”进入中国市场后,相继推出了一系列牙膏及牙刷产品。

高露洁棕榄(Colgate-Palmolive)是一家美国日用消费品公司。进入中国市场后陆续推出“高露洁”牙膏、牙刷、漱口水等产品。

薇美姿实业(广东)股份有限公司成立于2014 年,注册资本11,248.5769万元,旗下拥有口腔清洁护理品牌舒客(Saky)和舒客宝贝。

联合利华是一家欧洲的消费品公司,1994 年成立了上海联合利华有限公司,正式进入中国市场,并取得了中华牙膏的品牌经营权。

葛兰素史克公司总部位于英国布伦特福德,是一家药品及保健品生产企业。旗下牙膏品牌舒适达于2008 年正式进入中国市场。

登康口腔成立于2001年,前身为“重庆牙膏厂”,主要从事口腔护理用品的研发、生产与销售,其主要产品涵盖牙膏、牙刷、漱口水等口腔清洁护理用品,是中国具有影响力的专业口腔护理企业。

除上述品牌外,口腔清洁护理用品行业的其他主要参与主体还包括日本狮王、韩国LG 和国内的纳爱斯集团、立白集团、两面针等企业和品牌。

国家陆续出台了《中国制造2025》《轻工业发展规划(2016-2020 年)》《中国口腔清洁护理用品行业“十四五”发展规划》《国民经济和社会发展第十四个五年规划和2035 年远景目标纲要》等发展规划,对口腔清洁护理用品行业发展形成有利的促进环境。其中,《中国口腔清洁护理用品行业“十四五”发展规划》明确提出:努力开拓国内市场,稳步发展国际市场,加快行业规模发展;贯彻执行节能减排标准和低碳经济要求,大力促进绿色植物型产品研发和循环生产;加强本土品牌建设,促进本土企业发展;继续提高产品质量,确保产品安全;不断增强行业科技实力,推进自主创新;促进产品功能细化,发展清新时尚和高附加值的产品;促进企业结构和产品结构的进一步调整和集中,以及经营机制的市场化和市场的多元化;继续完善行业标准体系,规范产品生产和市场销售宣传;配合口腔医疗部门做好口腔健康公益宣传活动,进一步提高国民口腔健康意识。

此外,为适应行业新的发展变化,引导行业有序竞争、健康发展,国家出台或修订了《化妆品监督管理条例》、《广告法》、《第三方电子商务交易平台服务规范》和《网络交易监督管理办法》等多项法律法规和规范性文件对化妆品生产、安全、宣传、销售(线上/线下)、支付交易等环节进行规范,以保障行业健康、有序发展,引导口腔清洁护理用品市场向本土化、规模化、品牌化、品质化、健康化方向发展。

随着我国经济的快速发展和国民人均收入水平不断提升,国民在口腔清洁护理领域的人均投入不断增长,国民整体对口腔健康及美丽重要性的意识不断提升,消费者对口腔清洁护理用品和品牌认知程度将逐渐提高,将从消费数量、消费价格、消费品类及市场覆盖等多方面带动口腔清洁护理用品行业的增长发展。根据欧睿国际数据预测,2022 年至2026 年口腔清洁护理用品行业将保持健康增长,至2026 年口腔清洁护理用品市场规模将达到678.05 亿元。

在人均可支配收入稳步增长的支撑和带动下,消费者会转向更健康的生活品质和更高的个人形象等社会性消费需求,开始消费更多的中高端产品,推动了口腔清洁护理用品行业结构升级与规模增长。同时,随着我国全面建成小康社会目标的实现和城镇化水平的不断提高,三、四线城市和农村地区的人均收入水平得到较大提升,其消费能力的提高引发消费习惯和观念的改变,相应区域消费者对日化产品的价格敏感度开始下降,用于口腔清洁护理用品的消费支出和使用频次逐步增长,并开始关注口腔清洁护理用品的品牌、质量、功效和服务。

随着人们对高糖分食品、碳酸饮料、辛辣刺激性食物的选择,以及熬夜等不良生活习惯的养成,我国口腔疾病患者人数呈持续增长态势。根据卫生统计年鉴数据显示,2014-2020 年我国口腔疾病患者人数年复合增长率为0.5%,至2020 年达7.04 亿人。

然而,随着口腔健康重要性的科普及宣传,绝大多数民众开始保持良好的刷牙习惯并提高刷牙频次,由此带动牙膏、牙刷等基础口腔清洁护理用品用量的增长。同时,从前瞻产业研究院所显示的我国口腔诊疗比来看,2018-2020 年我国口腔医院诊疗人次占口腔患者的比例出现增长加速,对比2014-2017 年诊疗比年复合增长率7.4%,2017-2020 年诊疗比年复合增长率达12.4%。我国民众对口腔健康的重视和对口腔美化的需求逐渐提高,推动口腔清洁护理用品行业向着口腔大健康及口腔医疗产业加速迈进,并引来更广阔前景。

Tip:我们建立了 高禾·投资研究交流群,会分享干货资料,也会定期、不定期做直播分享、会议活动、项目路演和培训课程等,希望给大家带来专业干货学习分享。欢迎粉丝小伙伴扫码加入,实时互动交流。

随着消费者的消费意识更加成熟,人们对口腔护理、卫生及美丽的认知程度的逐步提升,以及消费需求的多样化和个性化发展,加快了口腔清洁护理用品行业的细分及纵深化发展,消费趋势呈现出产品功效需求多元化、产品品类需求多样化、产品口味需求个性化、产品外观偏好差异化的趋势。带动行业除牙膏、牙刷之外的口腔清洁护理细分市场(如电动牙刷、冲牙器、漱口水、牙线等)的销售增长,口腔清洁护理用品行业品类结构趋于多元和成熟。根据欧睿国际数据预测,2022 年至2026 年漱口水将持续领涨口腔品类,年复合增长率达16.36%,至2026 年市场规模增至64.88 亿元,占比将提升至9.57%;电动牙刷将成长为继牙膏之后的第二大口腔品类,至2026 年市场规模将达到132.55亿元,占口腔品类19.55%。

同时,在国家持续提高国民口腔健康水平的积极政策倡导下,国民口腔健康和保健意识增强,口腔大健康产业蓬勃发展,抗菌类和改善口腔微生态的细分功能市场将持续受到消费者关注,而口腔预防治疗、口腔医疗器械、口腔美容、口腔健康远程诊询等产品与服务将越来越多的渗透到人们的日常生活中。

上世纪90 年代,外资品牌强势进入中国市场,并随即展开品牌收购,基本垄断了我国口腔清洁护理用品的高端市场。近年来,越来越多的国内品牌通过加强自主研发创新,不断提升产品品质、提高营销能力、改善品牌形象,增强自身品牌核心竞争力。未来的市场竞争中,产品的品牌影响力将成为消费者选择产品的核心关注要素之一,品牌影响力逐步成为企业获取市场的关键,这将加速推动企业朝品牌化方向发展,并利好行业内占据品牌优势地位的企业。

随着国家宏观经济的提升和我国综合国力的增强,大大提振了国民的民族自信和文化自信,消费市场掀起了“国货国潮”风,年轻人越来越接受国货、喜爱国货,品质好、有创新、有颜值的国货呈现了良好的发展势头。根据中国口腔清洁护理用品工业协会公开数据,2021 年全国牙膏生产企业全年产量超过67.17万吨,前十名企业生产总量为49.33 万吨,占比73.44%,市场集中度较高。2021 年,全国牙膏总体产量同比下降0.62%,本土企业产量占比为49.86%,占有近一半市场份额。

口腔清洁护理用品属于日常消费必需品,具有全域全渠的市场特征。口腔清洁护理用品的市场推广需要强大的销售渠道体系支撑,才能保证产品的覆盖广度和深度,以满足消费者更加便利化的购物需求。传统“经销+直销”的线下销售模式支撑了行业过往的发展,但随着我国信息基础设施建设步伐的加快、互联网电商平台的崛起、网上支付安全水平的提升和快递物流行业的快速发展,电商渠道已发展成为重要的销售渠道,同时衍生出了社区团购、到家零售、兴趣电商等新零售渠道。

为更好的满足消费者需求,应对市场竞争,口腔清洁护理企业均纷纷加强销售渠道建设,在巩固原有销售渠道的同时,布局和开发新销售渠道,实现“线上+线下”的全域全渠经营模式。